오늘은 2월 22 ~ 23일에 청약 진행하는 SK증권7호스팩에 대해서 알아보도록 하겠습니다.

스팩주에 대해서는 앞에서 설명해드렸는데 궁금하신 분은 참고해주시기 바랍니다.

1. 공모정보

이번 상장으로 총 3,620,000주를 상장합니다.

공모로 모집하는 주식수는 3,000,000주이며, 공모주식수의 25%인 750,000주가 일반청약 진행이 됩니다.

공모 가격은 2,000원이며 증거금은 100%입니다.

SK증권 단독으로 진행하기 때문에 청약에 참가하실 분은 SK증권 계좌를 미리 만들어 놔야합니다.

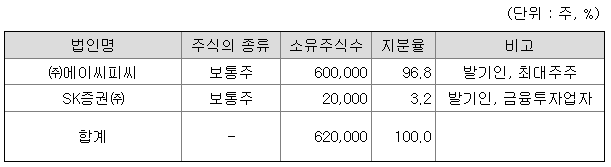

2. 발기인 및 주요 주주

최대주주인 (주)에이씨피씨는 SPAC, 투자 및 자문, M & A 컨설팅, IPO 컨설팅 등의 서비스를 제공하고 있습니다.

3. 임원 현황 및 임원의 M&A 및 IPO 등 관련 주요 경력사항

기업인수목적회사의 경우 합병대상 회사가 특정되어 있지 않은 관계로 투자자들은 기업인수목적회사 경영진의 과거 경력사항 및 스폰서 및 발기인들의 평판도에 의지하여 투자를 결정하게 됩니다. 특히 경영진의 경력사항 및 과거 M&A 수행 이력 등은 투자자들의 가장 중요한 투자 결정요소라고 할 수 있습니다. 단, 과거 경력이기 때문에 무조건 성공적인 합병을 보장할 수 없는 점은 유의해야 합니다. 임원 현황 및 임원의 M&A 및 IPO 등 관련 주요 경력사항은 아래와 같습니다.

4. 상장폐지

스팩은 3년 내에 합병이 진행되지 않으면 상장폐지 및 해산 처리해야 합니다. 해산 시 이자율 0.8%로 계산하여 1주당 2,048원을 반환예정입니다. 단, 반환예정 금액은 변동될 수 있습니다.

5. 향후 전망 및 평가

상장 이후 다음에 해당하는 산업군에 속하는 합병대상법인과의 합병을 추진합니다.

1. 소비재(의류, 화장품 등) 제조 및 판매 산업 / 2. 바이오, 제약, 의료산업 / 3. 소프트웨어, 서비스 산업 / 4. 모바일 산업(게임 산업 포함) / 5. 전자, 통신 관련 산업 / 6. 신소재, 나노 융합 산업 / 7. 에너지(신재생에너지, 탄소저감에너지 등)산업 / 8. 기타 미래 성장 동력을 갖추었다고 판단되는 산업

6. 수요예측 결과

기관 수요예측 결과는 965.82:1로 작년 스팩주 평균 정도의 경쟁률이 나왔습니다.

수요예측 밴드는 역시 공모가 2,000원 분포가 가장 많은데 스팩은 2,000원 단일가로 신청가격 분포는 의미없습니다.

의무보유확약비율은 건수 기준으로 12.17%, 수량 기준으로 12.25%가 나왔는데 의무보유확약비율은 큰 의미는 없습니다.

평균 정도의 경쟁률에 높지는 않지만 의무보유확약건도 있습니다. 소형 스팩주로 경쟁률이 높아질 수도 있을 것 같습니다. 스팩주는 급등을 바라기는 힘들고 합병을 위해서는 장기간 보유가 필요하니 감안하여 청약 진행하실 분은 참고해주시기 바라며 대출청약은 삼가하시는 것이 좋습니다.

본 게시글은 투자를 권유하는 글이 아니며 개인적인 의견을 바탕으로 작성한 것이니 참고만 해주시기 바랍니다.

댓글